原标题:昆山企业大规模停产,致被动元件缺货、再涨价?其实只因台企、日企做了这些

临近年底, 江苏省昆山市为了能够更好的保证该市河流的国省考断面的水质达到国家下达的年度考核要求,近日下达紧急全面停产通知,涉及富士康、日月光、南亚、台玻等270家企业。

在这270家涉事企业中有100(上百家电路板企业、1家半导体企业)多家是电子企业或与电子企业相关的企业,其中就包括厚声、旺诠、丽智三家电阻企业。

厚声电子,主要生产和销售芯片电阻、网络电阻、插件电阻、水泥电阻、功率电阻等各类固定电阻。厚声于1978年台湾新竹,并于1992在江苏昆山设厂。

旺诠科技主要是做生产、销售小型变压器、线圈、铁芯、磁芯、磁环、电源模组。1994年创立, 2000年在昆山设厂。

丽智电子,是金仁宝(电脑周边制造)旗下晶片制造与半导体技术企业,主要是做生产、加工和销售片式元器件(贴片电阻、陶瓷电容器、二极体等)等各种新型电子元器件以及半导体、元器件专用材料及器材业务。创立于1998年, 2000年在昆山设厂。

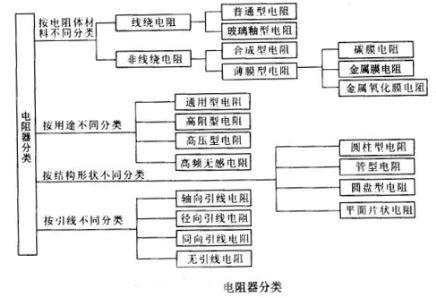

电阻(resistance),在日常生活中我们大家常常称其为R,单位为欧姆,如果要给电阻下定义的话便为导体对电流的阻碍作用的大小,电阻是一种限流元件。电阻只是一个统称,其可分为:固定电阻、可变电阻、特殊电阻、 RT型碳膜电阻、RJ型金属膜电阻、RX型绕线电阻、片状电阻、大功率电阻、小功率电阻。电阻在电路中的最大的作用为分流、限流、分压、偏置、滤波(与电容器组合使用)和阻抗匹配等。

12月25日,江苏长电发布通知称,由于芯片产能严重不足,芯片材料价格大大上涨,经公司研究决定,适当调高MOS成品价格,具体调价幅度以具体产品为准。此决定从2017年12月26日起开始执行。

次日,国巨再发布厚膜电阻停止接单通知,涉及的厚膜电阻包括: 一般厚膜电阻产品(RC系列),尺寸从0201、0402、0603、0805到1206。 大尺寸厚膜电阻产品(RC系列),尺寸从1210、1218、2010到2512。国巨称,芯片电阻安全库存已降至40天以下因订单需求远大于现有产能,为维持交货的服务水平,从26日开始所有厚膜电阻一般品停止接单,恢复接单日期不详。

国巨主营产品有:传统碳膜、皮膜金属、氧化皮膜、无导线、绕线电阻以及运用于表面黏着技术(SMT)的厚膜贴片电阻、薄膜贴片电阻、网络电阻,以及贴片排阻、贴片电容(MLCC)及贴片电感(CHIP Inductor)。

由于国巨芯片电阻月产能为900亿颗,全球市占率达34%,远超第二大企业的9%。业内预计,芯片电阻涨价在即,中国大陆地区已出现扫货情况,旺诠、华新科等生产商订单暴增。

同时,业界同样表示担忧,倘若厚声、旺诠、丽智这三家电阻企再停产半月,这对于本就供应紧缺的电阻市场而言无疑雪上加霜。

今年11月底MLCC价格持续大涨已超出市场预期,各大厂商涨价函纷至沓来,MLCC涨价幅度究竟有多大,30%是最高溢价吗?以村田MLCC的NPO物料涨幅最大,今年初每颗NPO成本价约2毛钱,如今每颗NPO已经涨到1.85元,涨幅近10倍。国际市场风云变幻,这是何故呢?且听我们娓娓道来~~

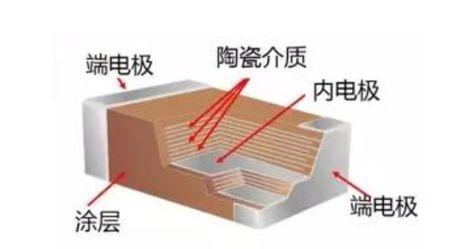

MLCC(Multi-layerCeramicCapacitors)片式多层陶瓷电容器是由印好电极(内电极)的陶瓷介质膜片以错位的方式叠合起来,经过一次性高温烧结形成陶瓷芯片,再在芯片的两端封上金属层(外电极)。MLCC约占整个陶瓷电容的93%,具有体积小、温度和电容量范围宽、标称电压高、介质损耗小、高频特性好等特点。

2014年全球MLCC市场规模约为86亿美元,需求量为32500亿只。中国市场规模约为387.4亿元,需求为22400亿只,占全球MLCC需求量的69%。按照单层MLCC面积5平方毫米计算,2014年我国MLCC行业所需转移胶带面积不低于44.8亿平方米。

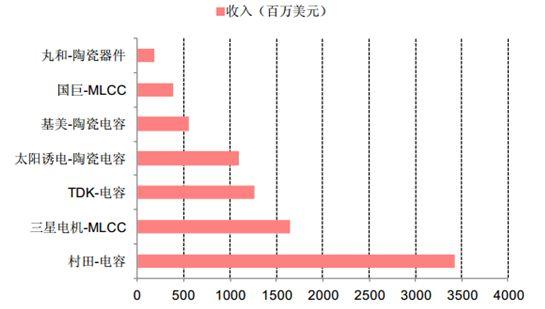

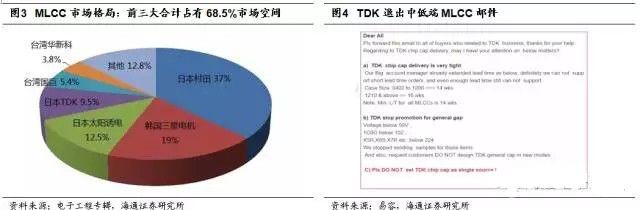

目前MLCC市场主要被日本、韩国、台湾企业主导,国内厂商可提供300层的MLCC,而几家日本公司,已可实现800~1,000层的MLCC,介质厚度逼近1um。全球MLCC主要厂家第一梯队为日本村田、三星、太阳诱电、TDK、美国基美、京瓷;第二梯队为台湾厂商,国巨、华新科、禾伸堂;第三梯队为大陆厂商,深圳宇阳、风华高科、三环、火炬电子。2016年村田、三星、TDK、太阳诱电、基美、国巨、丸和MLCC出售的收益合计85.4亿美元,其中村田34.2亿美元位列第一。

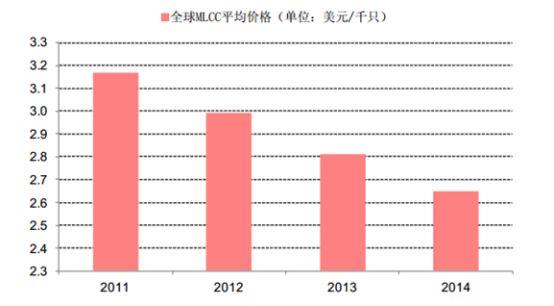

长期来看,随着厂商产能的提高、工艺的成熟、成本的降低,MLCC平均利润水准逐年降低,对于供应商与厂家成本控制提出较高要求。近年来由于韩国三星电机(单月588亿只)积极抢进和大陆厂商扩产,MLCC市场价格战早已是司空见惯,经过了数年的杀价竞争,MLCC利润空间已经杀到所剩无几的地步,市场供给接近饱和,市场整体扩产节奏趋缓,日韩厂商扩产大多分布在在汽车等高端应市场,一般型MLCC无扩产计划。

然而由于日系厂商转战汽车电子和工控市场,三星由于Note7事件后质量管控加强、交货周期延长,17年第一季度MLCC出现供应紧俏,上游交期已延长至2~4周,全球供货缺口约5-15%。第二季度,苹果iPhone8将启动零部件备货旺季,备货数量将为史上新高,三大日本被动元件厂商将全力支持苹果的MLCC产品,没有多余产能给到其它手机生产厂商。受原料涨价和缺货行情影响,国巨,旺诠,华新科,厚声,风华高新、深圳宇阳TDK等被动元器件厂家纷纷涨价。MLCC长期对成本敏感,短期处于供不应求的行情。

被动元件又称为无源器件,是指不影响信号基本特征,仅令讯号通过而未加以更改的电路元件。最常见的有电阻、电容、电感、陶振、晶振、变压器等。从工作特点来看,被动元件具备自身不消耗电能,或把电能转变为不同形式的其他能量;同时只需输入信号,不需要外加电源就能正常工作等特性。

根据不同的行业定义,对于被动器件的包含范围会不一样,有时会将 RCL 元件等价于被动元件。(本部分重点探讨 RCL 元件市场,即电容、电阻、电感市场。文中出现的被动元件,均指代 RCL 元件。)整体上看,作为最为基础的电子元件, RCL 元件的总需求量稳步提升,并且随着下游终端产品的小型化、轻型化的需求,片式元件慢慢的变成了 RCL 元件的主流,成为行业发展的最重要推动因素。

各类终端产品对小型化、轻型化要求,推动全球电阻片式化率逐年上升, 2012 年全球片式电阻的产量占电阻总产量的比率已超过 90%,片式电阻的发展对电阻行业的整体发展起到了至关重要的作用。得益于全地球手机进入 3G、 4G、多媒体及智能型手机时代,包括片式电容、片式电阻、片式电感等均比上一代整机增加 50%甚至几倍,片式电阻的需求随之持续不断的增加。根据智研数据中心预测, 2012 年全球片式电阻的市场规模约为 13.48 亿美元,同比增长约 2%,至 2019 年将达到 15.49 亿美元,年均平均增长率约 2%。

由于二战之后欧洲遭受严重破坏,电子产业几乎不能对日系厂家构成一点威胁,亚洲也是同样,甚至从产业基础上还不如欧洲。适逢美国市场需求量巨大、购买力雄厚、产品需求档次高、市场运作成熟,给日本带来了巨大机遇。60年代中期到70年代,日系厂家大量进入美国市场,并纷纷建厂。电子产业外向型出口策略和国际化战略积极实施,有效地降低了成本,占领市场。被动元件是最主要由市场驱动,日系终端产品在全世界内的大卖,无疑也是极大地拉升了被动元器件的销量。

随着多年追赶,目前台湾被动元件厂商在产值排在全球第二位,并努力缩小与日本厂商的差距。借力历史机遇,低生产所带来的成本,吸收技术资源以及厂商整并促使台湾被动元件产业迅速发展。

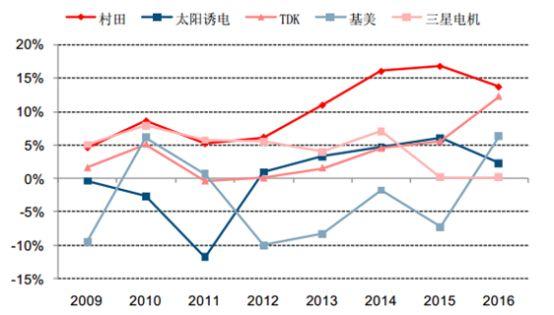

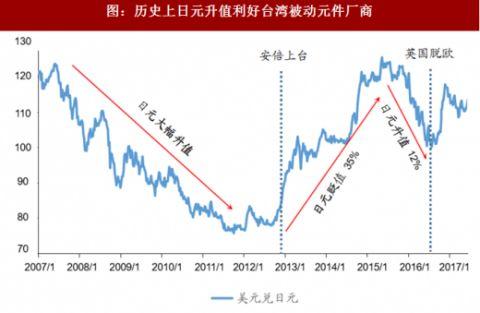

从日元历史汇率变化来看,日元经历了两次大幅升值。第一次以美国QE政策影响为主,由于日元本身相对来说比较稳定,相对美元不断升值。自安倍上台后,不顾日本民众积蓄,大力推动日元贬值,从12年12月上台到15年6月,日元贬值35%,而后受英国即将脱欧影响,大量资金为规避风险流入日本,尽管安倍政府使用一系列措施,日元仍经历了第二次大幅升值,一年内被动升值12%。日元升值的结果是日本厂商的毛利率被不断压缩。在无利可图的情况下,日商将部分订单转往台湾,利好台湾被动元件产业。

2016年,受惠于日系厂商退出中低端市场,中国大陆手机品牌崛起而大陆被动元件厂商处于技术能力上仍有差距的空档期,台湾被动元件厂商整体表现为逆势成长。同时台湾厂商积极提升生产技术,推动高新产品研发,切入小众市场(如车用及工业电子用高温电容、薄膜电阻、RF元件类的声波滤波元件(SAWfilter)等新产品)。同日本厂商对待未来发展的趋势相似,台湾厂商也瞄准了汽车电子、智能手机、网络通信等领域,再次扩大生产规模。随着台湾慢慢的变多的厂商通过客户认证,台湾有望进一步挤下日本厂商市占率。

被动元件毛利率高,市场需求增大。台湾以其生产所带来的成本低的优势快速地发展,不断侵蚀日本被动元件厂商市场。就细分产品晶片电阻来讲,由于技术进入门槛较低,并以标准品为主,价格竞争激烈。台湾厂商在利用生产所带来的成本优势下,逐步挤下日本厂商市场,夺下全球市场超五成。2005年,国巨一家市占率就达到30%。且台湾晶片电阻扩产率远大于产业成长率,致使台湾产品市占率不断加大。

除得到大量订单外,台湾厂商更受益于技术资产的转移。09年10月底,禾伸堂获得日立Hitach同意,收购其旗下的钽质固态电容技术与资产,次年4月进行了相关设备与技术转移。由于承接日立的技术与认证,禾伸堂顺利打入苹果、惠普与戴尔等大厂供应链。

固态电容替代铝质电解电容器,台湾借势缩小与日本厂商差距。06-08年产值居第三大的铝质电解电容器慢慢的出现被固态电容取代的趋势。

放眼全球被动元件行业,相比日本被动元件三大龙头,无论是在营收还是研发投入,台湾厂商都远远落后于日本,只有整合实力才能有与之竞争的机会。为争取竞争机会,台湾龙头厂商逐渐开始整并合作。今年1月,传出电阻大厂国巨控股孙公司——主营铝质电容的凯美宣布将公开收购晶片电阻厂大毅。国巨和大毅从06年开始做经营权争夺战,如今已历时10年。为与日本厂商竞争,双方有望合作,通过厂商整并获得竞争机会。

通过收购补充技术空白,一直是全球各厂商奉行的快速有效的发展方式。06年台湾厂商台湾在整合型被动元件生产上起步较晚,落后于日美欧厂商。其中整合型被动元件依制程方式分为低温陶瓷共烧制程(LTCC)、薄膜制程和内嵌式制程。国巨通过购并飞利浦飞元厂取得生产技术,成为台湾唯一具有三种制程的厂商;而华新科则是通过合并日本斧屋电机(Kamaya),取得薄膜制程,成功开发更小型化及整合的阵列型共模滤波器。通过收购的技术引进为台湾厂商追赶国外厂商提供了条件。

国巨通过收购智宝电子,世昕、奇力新,大毅,旺诠,凯美等被动组件厂商,以及新加坡ASJ,德国vitrohm,飞利浦被动组件部门,同时大手笔入资声宝、致福、美格、寰邦等等上中下游业务往来伙伴,不断壮大自身实力。目前,国巨已是台湾第一大无源元件供货商、世界第一大之专业电容器制造厂。

除占据主要市场占有率的消费电子科技类产品外,台湾被动元件厂商积极扩充产品应用场景范围,以求全方位布局。在快速兴起的车用电子领域,台湾厂商如国巨,研发出车用厚膜晶片电阻以及车用MLCC。华新科亦成功攻入欧洲汽车市场。在LED照明领域,禾伸堂于10年量产LED陶瓷散热基板,且大毅、聚鼎亦着手跟进。

同时,产品亦由低毛利润向高毛利润转型,积极投入高端产品领域。如日本厂商布局相似,台湾厂商也将重心从消费电子向汽车、工业控制、新能源领域转移。如金山电放弃低电压

除部分上游高端材料需由日本进口外,台湾厂商已经具备了供应部分被动元件关键材料的能力。产业下游多领域产品生产商,包括主机板、电源供应器、笔记本电脑、手机、无线通讯设备等厂商均为台湾企业,由此构成台湾被动元件完整产业链。仅2016年年台湾产生的主板、监视器、晶圆代工、扫瞄器、调制解调器、绘图卡、网络卡、集线器、机壳、键盘、光盘片、鼠标等37产品位居世界第一。这样的好处不仅使行业经营效率与利益提升,也可以免受外界企业收购影响。

近十年来,中国大陆消费电子需求激增,而大陆厂商在技术与产能上仍不成熟,给了台湾很大发展机会,为发挥临近市场优势,台湾厂商纷纷在中国大陆建厂以求就近供应。

与此同时,随着这几年中国环保意识抬头,陆续整顿不少高污染产业,像是近期缺货严重的被动组件铝质电解电容上游材料铝箔,主要是因为新疆地区今年大动作清理违规工厂,不仅兴建中的工厂立即停建,已完成的工厂也要立刻停产,“说关就关”,让原本供过于求的铝箔,一口气转为缺货。 未来昆山当地是否也会有类似作为,导致半导体硅晶圆供应更紧,值得关注。

2017年以存储芯片、被动元器件、功率器件为主的缺货涨价对电子产业链上下游供需市场带来超乎以往的影响。从市场反应的缺货情况看,存储芯片DRAM、NAND Flash、NOR Flash三类产品无一例外。被动元器件集中在MLCC、钽电容、铝电解电容的涨价或缺货,功率器件以MOSFET、IGBT、IPM等为主其他的还有MCU、电源IC等。

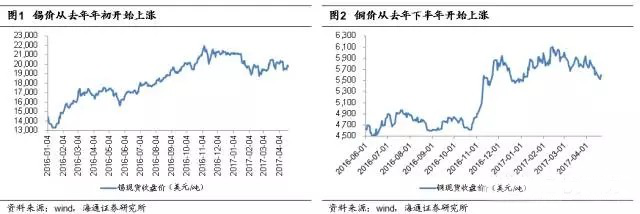

以被动元件为例。被动元件普涨是国际大宗商品的价值上涨压力向下游传导的过程,而日系大厂退出与元件行业持续兼并造成供给端紧上加紧与需求提振进一步推升被动元件价格。

2016年下半年以来国际大宗商品涨价造成被动元件公司成本端压力。自16年下半年起,用于封装与绕线等的金属材料(铜线、锡、铁帽)以及组分棒、包装纸箱等都出现了较明显涨幅,挤压被动元件厂家利润空间。铜现货结算价从2016年6月初的4511美元/吨一路攀升至17年4月21日的5601美元/吨,涨幅达24%,而锡的现货结算价也从16年年初至今涨幅高达36.67%。

(1)被动元器件是一个古老行业,从近几年行业龙头增速来看市场平稳波澜不惊(国巨近5年增速0%左右波动,村田14年起增速持续下滑),但是就行业机构来看,市场正发生大变化,被动元件龙头不约而同通过收购巩固竞争地位,结果就是阻容感市场集中度提升,以MLCC市场为例,村田、三星电机与太阳诱电合计占有68.5%市场空间。因此,寡头垄断格局造成了被动元件供应相对来说比较稳定的局面。

(2)造成供给吃紧的最直接因素是日系龙头退出中低端市场,而韩系三星电机加强质量管控导致交货期大幅延长。由于智能手机增速下滑,而汽车、物联网等新的市场发展迅速,因此日系龙头厂商将注意力纷纷转移新的市场,并逐步退出、弱化原有中低端市场。TDK于16年下半年退出中低端MLCC市场,造成了360个产品型号与7亿只订单的产能缺口。不排除村田、太诱、三星等巨头布其后尘的可能性。而电子元件韩系龙头三星电机由于NOTE 7爆炸去年下半年开始全面加强品质管理,使得交货期大幅延长。

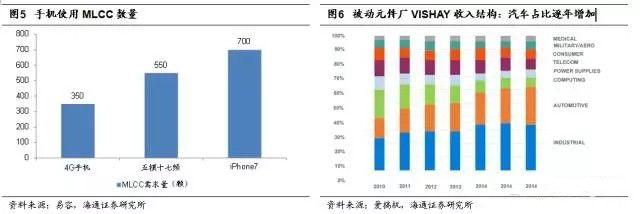

从需求端角度,短中长期持续向好。短期来看苹果新款iPhone 备货致被动元件市场淡季不淡,新款iPhone在 Q2进入备货期至少需要上亿支电容,日本村田、太阳诱电、三星、京瓷等日韩系厂商全力保证供应下,将使得产能进一步紧缺。中长期来看5G市场是一大增量。随着频段增加,手机对电感、电容需求量增多。4G手机较3G电感使用量从52颗到65颗大幅度的提高至4G手机的70颗到100颗。而五模十七频手机比一般4G手机MLCC需求量多200颗,再叠加上汽车、工控与IoT等新需求,未来阻容感等被动元器件需求量将会稳步增长。

由于消费电子占被动元件70%以上的市场占有率,随着消费电子旺季的来临,被动元件的供需缺口有望进一步拉大。返回搜狐,查看更加多

全球与中国电流检测贴片电阻市场决策建议及投资趋势预测报告2023-2030年

全球与中国电流检测贴片电阻市场决策建议及投资趋势预测报告2023-2030年